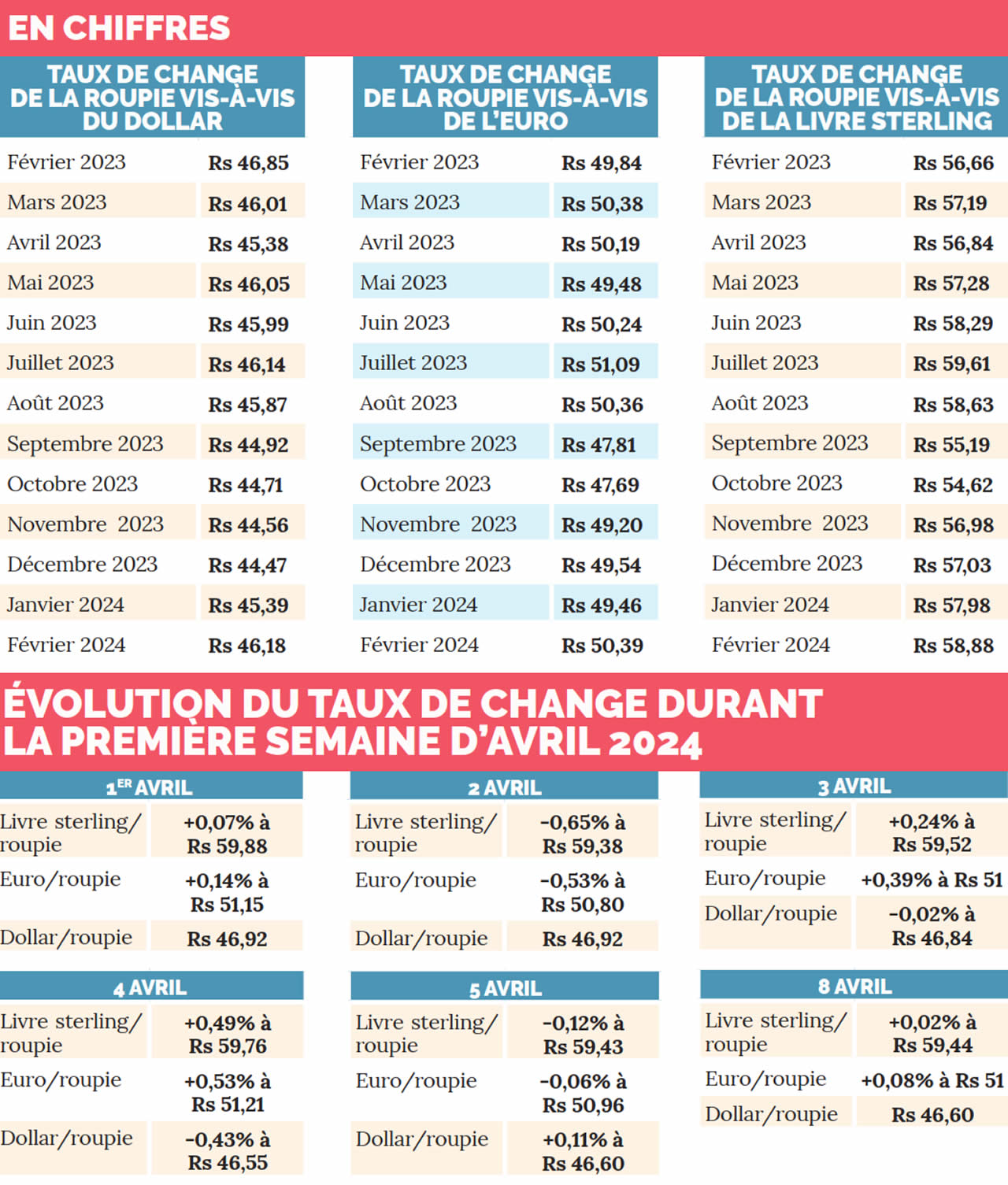

La roupie a perdu 1,7 % face au dollar, 4,7 % contre la livre sterling et a laissé 5,3 % à l’euro pour les 12 mois se terminant à février 2024. La monnaie locale poursuit donc sa glissade cette année encore.

Le point…

Après une moyenne de Rs 44,50 lors du dernier trimestre de 2023, la roupie a de nouveau glissé face au dollar depuis le début de cette année. Le taux de change dollar-roupie a une nouvelle fois franchi la barre des Rs 46. Le 8 avril, il se situait à Rs 46,69. À vrai dire, la monnaie mauricienne s’est dépréciée par rapport aux principales monnaies étrangères pour les 12 mois se terminant à février 2024. La perte vis-à-vis du dollar est de 1,7%, alors que celle contre l’euro et la livre sterling est de 5,3 % et 4,7 % respectivement.

Cependant, le Gouverneur de la Banque de Maurice, Harvesh Seegolam, a souligné, lors du dernier Comité de politique monétaire, que le régulateur bancaire a émis des billets de banque à deux ans pour un montant total de Rs 7 milliards afin d’éponger l’excès de liquidité structurelle du système bancaire. Ces opérations de la BoM, a-t-il expliqué, ont entraîné une baisse significative de l’excès de liquidité en roupies à une moyenne quotidienne de Rs 3 milliards sur la période du 28 novembre 2023 au 28 mars 2024. La Banque centrale a également résorbé un montant net de Rs 1,9 milliard par le biais d’interventions sur le marché des changes depuis la précédente réunion du comité de politique monétaire.

L’encours des titres émis par la BoM pour gérer l’excès de liquidités, qui s’élevait à Rs 133,4 milliards au 28 novembre 2023, est tombé à Rs 121,3 milliards à la fin du mois de décembre 2023, pour ensuite augmenter à Rs 138,4 milliards au 28 mars 2024, dont plus de 50 % arrivent à échéance dans un délai d’un an.

Du côté de la Banque centrale, on dit constater que la roupie continue de refléter les fondamentaux économiques de l’offre et de la demande, ainsi que les mouvements des devises internationales. Selon Fazeel Soyfoo, partner International Tax chez Andersen, les différentes actions de la Banque de Maurice sur le marché des changes ont influencé la valeur de la roupie. « Le marché intérieur des changes n’a pas été soumis à la loi de l’offre et de la demande. Les interventions visaient à maintenir la valeur de la roupie par rapport au dollar », avance-t-il. Toujours d’après lui, une dépréciation de 1,7 % de la roupie face au dollar pourrait être qualifiée de raisonnable tenant compte du nombre d’interventions de la Banque centrale.

Impact sur le secteur bancaire

Le taux de change roupie-dollar prenait une courbe défavorable à la roupie dès janvier dernier. Il était pourtant passé de Rs 44.61 le 3 janvier à Rs 44.21 le 26 janvier, avant de dépasser la barre des Rs 45 et atteindre Rs 45.80 le 6 février. Brian Ah-Chuen, directeur exécutif d’ABC Banking Corporation, concède que l’évolution du taux de change est déterminée par le marché. Au début du mois de janvier, argumente-t-il, les interventions de la Banque de Maurice ont maintenu une roupie stable et elle s’est même renforcée par rapport au dollar américain. Cependant, poursuit-il, la demande demeurant persistante et les interventions de la BoM se faisant plus rares, la tendance s’est quelque peu inversée. « De plus, le dollar s’est renforcé sur les marchés internationaux grâce à la vigueur de l’économie américaine et aux taux d’intérêt plus élevés qui en découlent », ajoute-t-il.

Toutefois, il convient de faire ressortir que les banques qui réalisent une part importante de leurs activités en monnaies étrangères bénéficieront d’une dépréciation de la roupie. Cela s’explique, selon Brian Ah Chuen, par le fait que la valeur de leurs actifs en devises augmente. « Cependant, cette évolution peut être contrecarrée par un marché des changes national tendu, où les volumes d’échanges sont plus faibles et où les marges sur les opérations de change sont comprimées », conclut-il.

Marché des changes : quelle évolution

Le marché domestique des changes a bénéficié de l’afflux de touristes en 2023. Selon les données de la Banque de Maurice, le chiffre d’affaires total s’est élevé à 4,5 milliards de dollars sur la période allant du 28 novembre 2023 au 27 mars 2024, avec presque un juste équilibre entre les entrées et les sorties.

La Banque centrale avait repris ses interventions régulières sur le marché des changes entre septembre et début décembre 2023. Selon le gouverneur, l’objectif était de garantir une offre suffisante de devises sur le marché, en particulier pour répondre aux besoins des importateurs qui souhaitaient constituer des stocks pour la fin de l’année. « Les signes de reprise étaient largement satisfaisants », dit-il.

La Banque de Maurice est intervenue sur le marché intérieur des changes le 1er avril 2024 pour vendre 5 millions de dollars au taux de Rs 46,40/dollar. Le but, indique Harvesh Seegolam, était d’atténuer la volatilité excessive du taux de change de la roupie. La Banque a également acheté des devises à des banques pour un montant de 7,8 millions de dollars en décembre 2023. Néanmoins, le taux de change roupie-dollar se rapproche des Rs 47. Faut-il s’en inquiéter ? Fazeel Soyfoo est d’avis qu’il faudrait savoir dans quelle mesure la banque centrale est prête à agir. Sans intervention, appuie-t-il, la roupie risque de glisser davantage.

« La Banque continue de surveiller de près le marché des devises afin d’empêcher toute manipulation des taux de change par des participants contraires à l’éthique », affirme le gouverneur. Par ailleurs, la nouvelle cible opérationnelle, le taux interbancaire moyen pondéré au jour le jour, a oscillé entre 3,10 % et 3,15 % sur la période allant du 28 novembre 2023 au 28 mars 2024, se rapprochant ainsi de la limite inférieure du corridor de taux d’intérêt du nouveau cadre de politique monétaire.

Questions à…

Shamin Sookia, Managing Director de Perigeum Capital : « L’un des rôles du régulateur bancaire est de contrôler le circuit monétaire »

La roupie s’est dépréciée de 1,7 % pour les 12 mois se terminant à février 2024. Selon le gouverneur de la Banque de Maurice, notre monnaie continue de refléter les fondamentaux économiques de l’offre et de la demande. Êtes-vous de cet avis ?

La roupie s’est dépréciée de 1,7 % pour les 12 mois se terminant à février 2024. Selon le gouverneur de la Banque de Maurice, notre monnaie continue de refléter les fondamentaux économiques de l’offre et de la demande. Êtes-vous de cet avis ?

Le dollar est une monnaie forte. La valeur de la roupie évolue uniquement à Maurice. Une dépréciation de notre monnaie signifie qu’il faut vendre plus de roupies pour avoir des dollars. Le dollar reste la monnaie principale pour les échanges commerciaux. Pendant la pandémie, alors que la rentrée des devises était moindre, il fallait que les importateurs règlent leurs factures d’importation. Ce déséquilibre se reflète sur l’offre et la demande des devises.

Par ailleurs, le prix de l’huile lourde et celui du dollar est inversement proportionnel. Autrement dit, en cas de baisse du dollar, le prix de l’huile lourde prendra l’ascenseur, ce, alors que cette dernière est cotée en dollars.

Le taux de change dollar-roupie qui était à une moyenne de Rs 44,50 entre septembre et décembre 2023 est passé à Rs 45 en janvier 2024. Il se chiffre à Rs 46 depuis février 2024. Le 8 avril dernier, le taux de change était estimé à Rs 46,69. Au vu de cette tendance, on est plus proche d’un taux de change dollar-roupie à Rs 47 qu’à Rs 45. Faut-il s’en inquiéter ?

La Banque de Maurice a cette prérogative de régulariser le marché des changes et ses différentes interventions sur ce dernier s’insèrent dans ce cadre. C’est l’un des rôles du régulateur bancaire de contrôler le circuit monétaire et d’intervenir sur le marché des changes. Au cas contraire, le marché des devises sortira hors des paramètres. Dans l’éventualité que le dollar s’apprécie de manière continue, cela ne sera pas sans conséquences sur nos coûts d’importation, au risque de créer l’inflation.

Le déficit commercial en janvier 2024 qui s’élève à Rs 13 milliards est supérieur de 25,7 % par rapport à janvier de l’année dernière. La dépréciation de la roupie continue-t-elle de peser lourd dans la facture d’importation ?

Le déficit commercial doit être analysé sur une certaine durée, car il y a des différences temporelles. Ceci dit, lorsque la monnaie mauricienne perd de sa valeur, il faudra débourser davantage de roupies pour avoir les dollars nécessaires à l’importation. Cependant, une faible roupie est favorable aux exportateurs et aux opérateurs hôteliers. Le coût d’opération de ces derniers est facturé en roupie, alors que la monnaie entrant est en devises étrangères.

La disponibilité des devises

En dépit de l’intervention de la Banque de Maurice sur le marché des changes, il nous revient que la disponibilité des devises n’est pas pour autant fluide. « Nous avons toujours le même problème. Nous ne parvenons pas à obtenir le montant nécessaire pour régler notre facture d’importation d’un seul coup », déplore un importateur.

Or, les entrées de devises se sont relativement améliorées par rapport à la situation qui prévalait juste après la pandémie de Covid-19, comme le fait observer Brian Ah Chuen. Les volumes provenant des secteurs de l’hôtellerie et de l’industrie manufacturière, en particulier ceux qui exportent vers les pays développés, ont augmenté. C’est pourquoi, selon lui, on ne peut pas qualifier la situation actuelle de pénurie significative de devises. Toutefois, comme il l’indique, le contexte n’est pas complètement revenu à la normale. « Nous avons encore des périodes de tension, comme pendant les fêtes de fin d’année, où la demande en termes d’importations atteint son maximum. Nous avons aussi noté une diminution de la fréquence des interventions de la Banque de Maurice sur la vente des devises sur le marché. L’ensemble de ces facteurs contribue à un certain resserrement du marché, qui se reflète dans le taux de change dollar-roupie », fait-il ressortir.

Quelles sont les solutions face à cette situation ? À court terme, il n’y aurait pas de solution miracle. C’est du moins l’avis de Brian Ah Chuen, car le problème est principalement structurel. Toutefois, à moyen terme, l’ajustement de notre politique monétaire, avec des taux d’intérêt en euro qui ne soient pas excessivement bas par rapport au dollar, pourrait être bénéfique. Il est, cependant, important de tenir compte de notre croissance économique et ne pas risquer de la freiner. Dans le plus long terme, l’amélioration de la balance commerciale par des mesures politiques visant à réduire les importations et à augmenter les exportations, permettront au pays d’accumuler davantage de réserves de change.

Notre service WhatsApp. Vous êtes témoins d`un événement d`actualité ou d`une scène insolite? Envoyez-nous vos photos ou vidéos sur le 5 259 82 00 !